Как не попасть на штраф по договору с самозанятым

8 способов привлечь нежелательное внимание ФНС к договору с самозанятымРасплывчатые и неточные формулировки в договоре с самозанятым создают серьёзные проблемы с налоговой инспекцией. Проверки от ФНС часто заканчиваются переходом соглашений в формат трудовых. Вытекающие штрафы и обязательные социальные взносы могут подорвать бизнес. Далее речь пойдет о восьми «классических» ошибках при подписании договора.

Ошибка 1. Не указан статус контрагента

Самозанятый должен подтвердить статус плательщика НПД и уведомить об отмене регистрации в ФНС. Это условие защищает клиента от штрафов за подлог трудовых отношений в контексте трудового законодательства.

Подрядчик без самозанятого статуса — это налоговый агент: компания должна заплатить сверх оговоренной в договоре суммы 13% НДФЛ и 30% страховых взносов.

Статус самозанятого подтверждает выписка из системы «Мой налог». На портале ФНС тоже можно проверить самозанятого по ИНН. Лучше проверять регулярно: если выручка контрагента за год превысит 2,4 млн рублей, положение плательщика НПД будет аннулировано — неприятный сюрприз для заказчика.

Чтобы каждый день проверять портал налоговой, ситуацию можно предусмотреть в договоре:

- контрагент подтверждает свой статус специального режима налогообложения на момент заключения соглашения;

- контрагент обязан письменно уведомить заказчика о прекращении статуса в течение 1 календарного дня;

- заказчик в праве разорвать договор в одностороннем порядке при утрате контрагентом статуса самозанятого;

- контрагент обязан возмещение убытки, если не подал уведомление в оговоренный срок.

Помогут избежать проблем сервисы, которые автоматически проверяют статус контрагента. Такой является платформа «Скилла» — все зарегистрированные исполнители проходят проверку на действующий статус самозанятого.

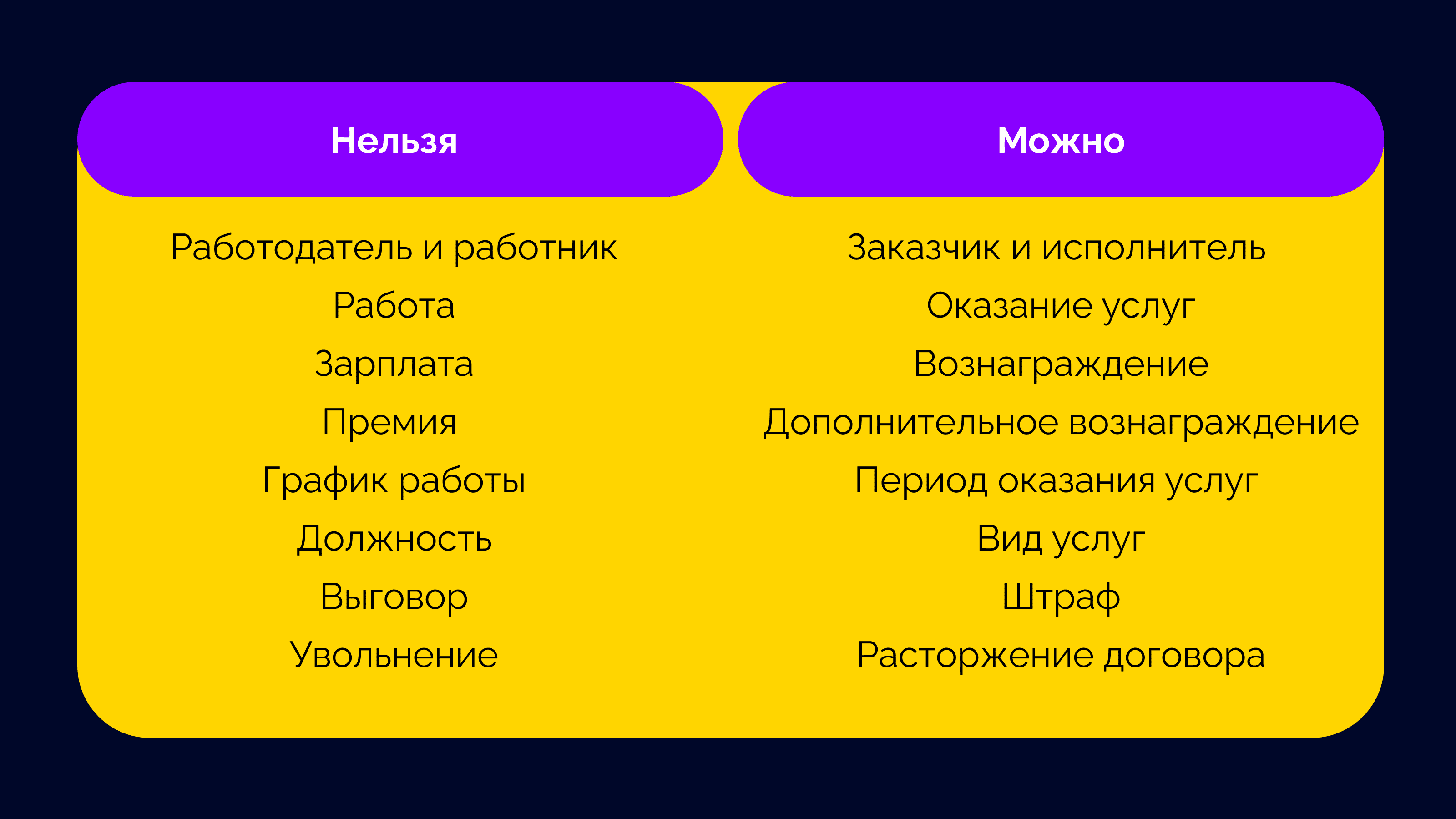

Ошибка 2. Соглашение составлено в терминах трудового кодекса

Ни при каких условиях в договоре с самозанятым не стоит прибегать к терминам трудового права. Например, слова «сотрудник», «заработная плата», «рабочий распорядок». Любое из них и все сразу — повод для ФНС посчитать сотрудничество трудовым.

Достаточно заменить словарь Трудового кодекса на лексику Гражданского, чтобы избежать претензий со стороны Налоговой службы.

Ошибка 3. Оплата согласована по фиксированному расписанию

Регулярные платежи с фиксированными датами (например, 5 и 20 число месяца) создают впечатление о трудовом характере взаимоотношений.

Следует привязать выплаты к объему выполненных работ. В таком случае дата платежа будет плавающая, а сумма — каждый раз новая. Одинаковые суммы выплат — это ещё один маячок для налоговой, что самозанятый на самом деле работает как штатный сотрудник.

Дополнительно в договоре можно прописать:

- механизмы предварительной или пост-оплаты;

- способы выплат — наличными деньгами, переводом на карту и другие;

- порядок передачи актов о выполненной работе.

Пример формулировки:

Оплата производится в срок до 7 рабочих дней после подписания акта выполненных работ. Финансовые транзакции осуществляются в безналичной форме.

Ошибка 4. Согласовано рабочие расписание

В договоре нельзя фиксировать рабочие часы. Заказчик может контролировать только итоговый результат, но не процесс работы.

Ошибкой будет указать в договоре точное времени работы, например, с 09:30 до 18:30, время перерыва на обед, а также ежедневный контроль процесса со стороны заказчика.

Договор должен быть сфокусирован на конечном результате и сроках, когда самозанятый обязан их предоставить.

Ошибка 5. Внесли отпуска и больничные

По договору с самозанятыми у клиента нет никаких обязательств по социальной защите. Компания не предоставляет ежегодный или декретный отпуск, не компенсирует оплату на период болезни или временной потери трудоспособности. Также не предусмотрено отчислений в Пенсионный фонд.

Самозанятые самостоятельно платят налоги и добровольно делают взносы в пенсионный фонд. В договоре можно предусмотреть отсрочку или перенос сроков выполнения заказа, если самозанятый заболеет — по обоюдному согласию сторон.

Ошибка 6. В договоре не описан результат работы, а обязанности контрагента

Договор с самозанятым не касается функций исполнителя в бизнесе заказчика. Некоторые задачи могут вовлекать контрагента в рабочие процессы фирмы, но в документах фиксируется конкретный результат работы.

Например, строитель нанят фирмой для отделки шоу-рума. В процессе работы он согласовывает закупки с бухгалтерией, обсуждает цветовую гамму интерьера со штатным дизайнером, но в договоре указан конкретный результат — ремонт в конкретном помещении офисного здания.

Ошибка 7. По договору самозанятый не должен предоставить чек

Самозанятые обязаны формировать квитанции в системе «Мой налог». Если квитанция отсутствует, вероятно, контрагент не задекларировал доход. Заказчик становится налоговым агентом, и после проверки налоговая инспекция сама рассчитает налог по этому контракту и прибавит к нему штрафы до 40% от всей суммы и пени за несвоевременную подачу документов.

Поэтому в договоре должны быть пункты:

- об обязанности контрагента предоставлять фискальные документы;

- о штрафах самозанятому за непробитые чеки и пени за несвоевременное заполнение квитанции.

Пример формулировки:

Исполнитель обязан предоставить квитанцию через систему «Мой налог» в срок, обозначенный Федеральным законом № 422-ФЗ от 27 ноября 2018 года, статья 14. За каждые сутки просрочки начисляется пени в размере ___ рублей. Исполнитель также возмещает убытки заказчика, возникшие при отсутствии чека.

Ошибка 8. В контракте нет пункта об обработке личных данных

Этот пункт не связан с налоговым законодательством, а ошибка в обработке персональных данных не переведет договор с самозанятым в категорию трудового права. Но по Федеральному закону №152-ФЗ «О персональных данных» использование и разглашение личной информации может привести к штрафам до 800 000 рублей.

Финальным штрихом в договоре с самозанятым станут:

- перечень передаваемых данных;

- обязанности сторон по защите информации;

- запрет на использование данных вне рамок договора без предварительного согласования.

Чем ещё подкрепить договор с самозанятым?

Ответить на дополнительные вопросы Налоговой службы о характере отношений с контрагентом помогут заверенные каждой из сторон техническое задание, спецификация работ, сметы и акты приёмки.

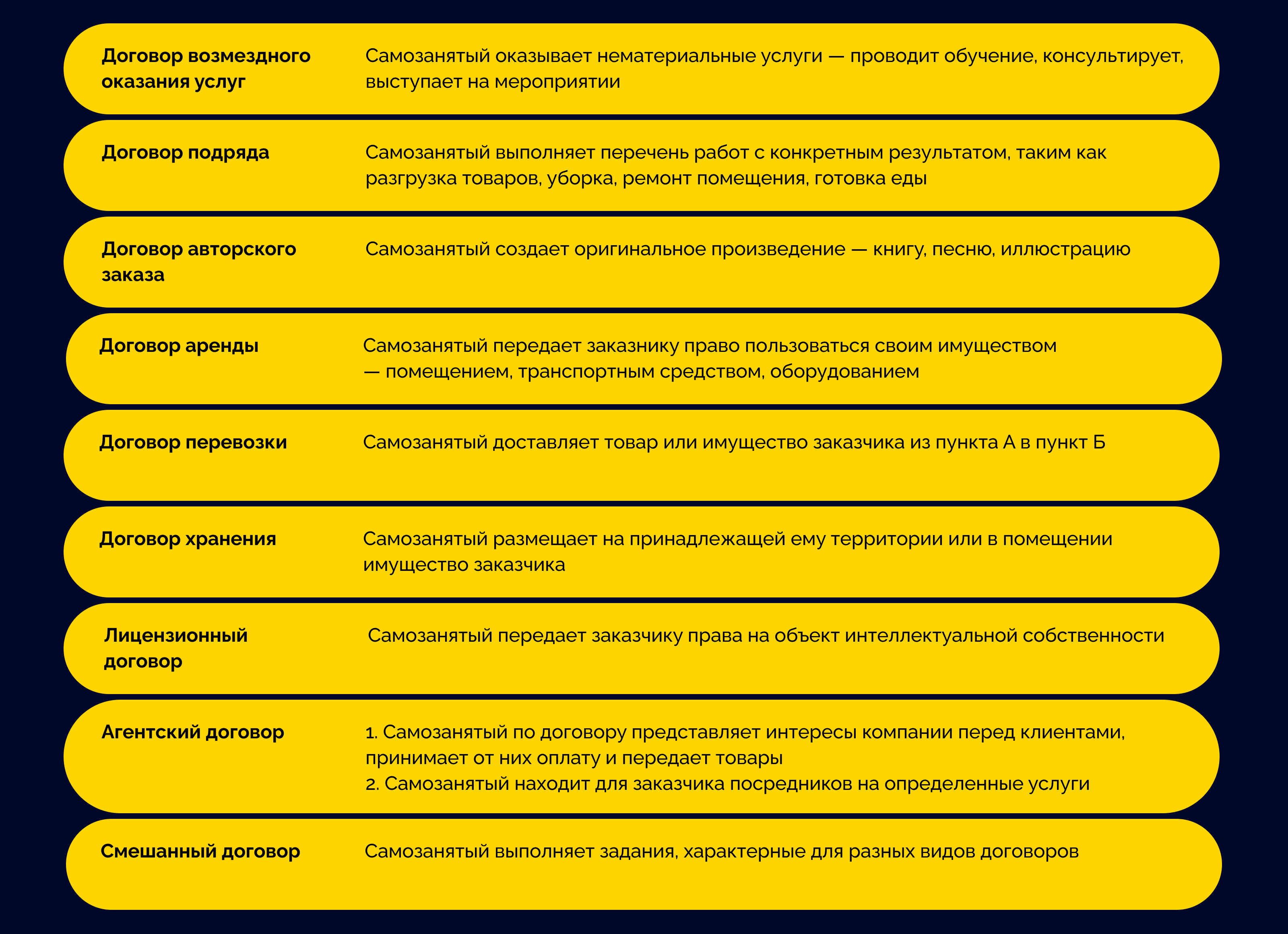

Рекомендуется правильно выбрать тип и подобрать проверенный шаблон договора с самозанятым. В таблице ниже собраны варианты для разных ситуаций.